Osservatorio : analisi al 30/09/2015

Pubblicato il 30/09/2015 -Il terzo trimestre è stato un periodo particolarmente interessante dal punto di vista dell’analisi in quanto caratterizzato da una serie di eventi macroeconomici che hanno avuto forti ripercussioni sui mercati, causando una sostanziale battuta di arresto dopo un lungo periodo al rilazo. Tra le cause principali: la crisi della Grecia e lo scoppio della bolla speculativa sui mercati azionari cinesi.

Un’ottima prova però, per testare le performance dei gestori flessibili e verificare la loro capacità ad anticipare l'andamento dei mercati alfine di sfruttare le opportunità offerte nelle fasi al rialzo e, all'opposto, proteggersi dal rischio (riducendo l'esposizione azionaria del proprio portafoglio) in quelle al ribasso.

Per capire come i fondi selezionati per l'osservatorio abbiano reagito a tale contesto, i prodotti sono stati divisi nelle due categorie Europa e Globale (senza distinzione tra prudenti e non) e messi a confronto con l'indice azionario di competenza: nel primo caso MSCI Europe e nel secondo MSCI World.

La scelta di differenziare l’analisi dei due mercati è dovuta al fatto che i due indici negli ultimi anni hanno fatto registrare risultati molto diversi (la performance annuale a 8 anni dei due benchmark infatti è del 2.58% per l’MSCI World e del -1.56% per l’MSCI Europe).

Per quanto riguarda i flessibili Europa si registra una sola performance positiva. Se, però, si considera che l'indice azionario europeo ha avuto una performance peggiore di quella dei fondi con -9.18%, il bilancio generale può essere positivo. I gestori hanno, almeno parzialmente, raggiunto il loro obiettivo, riuscendo a contenere le perdite subite dai mercati finanziari questa estate.

Di seguito i migliori tre prodotti per la categoria Flessibili Europa a confronto con il benchmark:

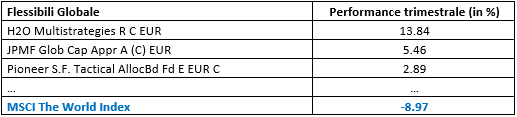

Nel caso dei flessibili globale, la situazione che emerge è abbastanza variegata. Tre fondi sono riusciti a registrare una performance positiva, nonostante il periodo nero, mentre la maggior parte ha subito una perdita ma di entità inferiore rispetto al mercato (rappresentato qui dal MSCI World). In questo caso, però, ci sono anche alcuni fondi che hanno fatto peggio del mercato, registrando una performance trimestrale inferiore anche a quella del benchmark azionario.

Di seguito i prodotti che hanno registrato una performance postiva, con una particolare attenzione da rivolgere al fondo H2O Multistrategies che ha sovraperformato il mercato del 23%.

Se i sei prodotti ora analizzati hanno avuto delle buone, e in alcuni casi ottime, performance nel periodo considerato, caratterizzato come detto dai mercati al ribasso, può essere interessante allargare l’analisi e andare a studiare l’andamento di questi stessi fondi nei precedenti periodi al rialzo.

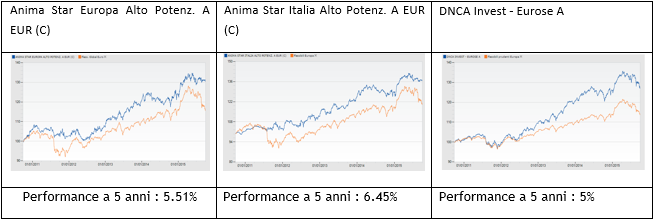

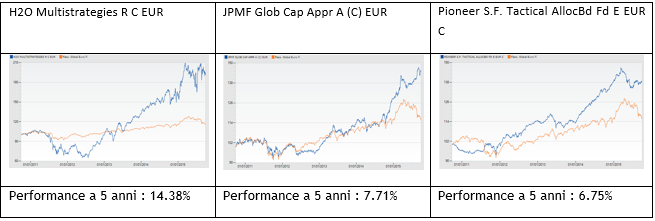

Le buone performance dell’ultimo trimestre non sono un caso, i tre fondi compaiono ai primi posti della classifica anche se si prende l’analisi della performance a 5 anni (vedi allegato 2):

Sia nel caso dei flessibili Europa:

Che nel caso dei flessibili Globale:

Sono dei fondi che hanno tenuto fede al loro obiettivo principe riuscendo sostanzialmente a sfruttare positivamente i buoni andamenti dei mercati e a contenre le perdite quando il trend positivo si è interrotto.

È il caso però di ricordare a questo punto, quanto già detto all’inizio di questo studio: la performance presa come dato isolato non permette di avere informazioni sufficienti riguardo all’evoluzione del comportamento di un prodotto. Quindi, accanto all’analisi della performance in periodi di ribasso e di rialzo del mercato, necessaria visto il caso particolare rappresentato da quest’ultimo trimestre, è importante accompagnare l’analisi allo studio di dati che diano indicazioni sui costi in termini di volatilità sostenuti dai fondi.

Un caso esemplificativo di tale riflessione è rappresentato dal fondo H2O Multistrategies che ha avuto una performance molto importante al prezzo pero di una volatilità molto al di sopra della norma per questo tipo di prodotto ed anche superiore alla volatilità abituale dei fondi azionari.

Questo ha un impatto evidente sugli altri indicatori analizzati che danno un’idea più fine della qualità di un fondo.

Nell’analisi dell’indice di Sharpe a 1 anno ad esempio il fondo scivola in 11 posizione (Sharpe 0,48), per ritornare alla quarta nell’analisi a 3 anni (Sharpe 1,39) e finire in 22esima posizione nell’analisi a 5 anni (Sharpe 0,59).

Nell’analisi della perdita massima notiamo lo stesso fenomeno: penultimo a 1 anno (-21.10%), 47 esimo a 3 anni (-21.10%) ed ultimo a 5 anni (-39.52%).

Se infine guardiamo il Beta questo fondo è quello che ha il beta piu elevato della lista su tutti gli orizzonti temporali, ciò significa che è il piu reattivo del mercato sia al rialzo che al ribasso.

Sulla base di queste analisi è chiaro che il fondo H2O Multistrategies, se da un lato è molto interessante per le sue performance fuori norma, richiederà da parte di chi lo compera un grande sangue freddo ed un po di fiducia nella qualità a lungo termine della gestione.

Probabilmente esistono alternative meno estreme che daranno soddisfazioni all’investitore piu cauto come il JPMF Glob Cap Appr A (C) EUR, il Pioneer S.F. Tactical AllocBd Fd E EUR C o l’Anima Star Europa Alto Potenz. A EUR (C).

È possible scaricare lo studio completo qui.